中国家居行业这几年屋漏偏逢连夜雨,先是遇到全球公共卫生事件,后又遇到国内地产暴雷。

最佳出海之际?

最佳出海之际?今年家具出海的增长较为可观,大部分品牌在年报中就有提到过,对海外市场的布局将加大力度。

出海大浪潮

中国家居品牌战绩比拼

欧派家居

前不久,欧派在巴拿马的旗舰店也正式开业,进一步扩大了品牌的国际影响力。

根据数据显示,欧派在海外60多个国家与地区已经开设100多家品牌门店,定制家居产品已出口128个国家和地区,海外的项目超过1万个。

目前欧派出海主要是以国外大宗业务销售和零售销售两种模式。

欧派在2024年的半年报和季度报并未公布其海外营收相关数据,不过从他们2019-2023年所放出的数据来看,欧派的海外营收提升并不算太大。

从2020年开始,其营收和成本都逐渐在降低,四年间只从2.42亿元提升到了3.2亿元。

欧派今年上半年营收和季度营收并不理想,其营收和净利润都出现双下滑,这也有可能于目前国内市场的因素有关,但从欧派加速布局海外市场来看,估计海外市场的营收比较理想。

致欧家居

致欧家居可以说是国内电商家居的领军级别的品牌了,他们主要是采用外包生产,公司主要负责产品研发和销售、物流。

致欧涉及到的产品比较全面,在宠物家具方面,致欧也是数一数二的,而国外的宠物家具市场也较为庞大。

这几年在大家效益都不好的时候,致欧以自主研发+合作开发的经营模式,外协生产。

通过“国内外自营仓+平台仓+ 第三方合作仓”的跨境仓储物流体系,以亚马逊、ManoMano、Cdiscount、eBay等海外知名电商平台为主要销售渠道,销售范围覆盖欧洲、北美、日本等国家或地区。

2021-2023年致欧的海外营收大概在50-60亿元之间,2023年整体的毛利率达到36.32%。

致欧家居在2024年第一季度营收同比增长45.3%。

在渠道方面,致欧主要是B2C,跨境电商亚马逊占比最高,达69.1%,增速达42.68%,OTTO平台比起上半年更是增速高达97.11%,占比提升至5.04%。

顾家家居

敏华控股

敏华控股以ODM模式起家,最初以贴牌代工的形式进入家居行业。

敏华控股在全球有十五大生产基地,境外基地分布在越南、乌克兰、立陶宛、波兰和墨西哥。

敏华2023年在北美市场营收为42.8亿港元,同比增长2.3%;欧洲及其他海外地区收入为12亿港元,同比增长2.9%;home集团的收入同比上升约10.0%至6.7亿港元,2020-2024年3月,敏华在欧洲+北美市场收入的复合增长率为4.9%。

梦百合

梦百合在2019-2023年的海外营收年复合增长率为19.65%,2023年海外毛利率36.76%,比起2022年增加6.11个pct。

根据数据显示,梦百合在2023年和2024年前三季度海外线上营收为9.66亿元和9.44亿元,同比增长116.17%和51.28%。

前三季度北美地区主营收入较上年同期小幅下降2.55%,但三季度单季营收略有增长,环比增加569.38万元。

喜临门

喜临门是国内首家在A股上市的床垫生产企业,2012年于上交所上市,目前市值为75.23亿元,市盈率为18.18。

专注设计、研发、生产和销售以床垫为核心的高品质深睡产品,其主要的产品包括床垫、床、沙发及其他配套客卧家具等。

喜临门2023年的海外营收为16.7亿元,同比增长46.5%,对比2022年几乎增长近一半。

匠心家居主要从事智能电动沙发、智能电动车及其核心配件的研发、设计、生产和销售,目前在国内没有生产基地,工厂设立在越南。

2021年上市,目前的市值为106.66亿元,市盈率20.69。

匠心家居2019-2023年的海外营收年复合增长率为13.83%,2024一季度海外营收5.59亿元,同比增长30.66%,归母净利润同比增长57.97%,扣非净利润同比增长82.93%。2024上半年海外营收12亿元,同比增长31.46%。

匠心家居1-9月份位于美国的零售商数量占美国家具类客户总数的81.75%,对美国零售商客户的销售额占公司营收总额的57.78%,对美国市场总营收如的占比更是高达64.27%。

在匠心公布的报告中还提到,在美国零售商客户的门店内建成了150多个中小规模的店中店。

并且还计划到2025年一季度,建成近甚至超过500家的MOTO Gallery,进一步提升MotoMotion的品牌影响力,促进销量增长。

恒林股份

恒林股份主要以海外市场为主,在越南、瑞士都有海外生产基地,他们也是国内最大的办公椅制造商和出口商之一,于2017年上市,目前市值45.75亿元,市盈率28.05。

恒林股份在2024年上半年的跨境电商营业收入达16.86亿元,同比增加了11.92亿元,同比增长240.89%。

根据财报分析,他们在2024年上半年收入能够稳步提升,主要还是益于其全球布局品牌战略,在北美、中东等地区搭建本地化团队,并且在美国5大区域设立海外仓,面积合约35万平方米。

索菲亚

作为国内的定制柜巨头,索菲亚在2009年的时候就已经开始走产品出海之路,目前索菲亚已经有了31家海外经销商,覆盖了美国、加拿大、澳大利亚、新加坡、越南等二十几个国家,并与海外开发商和承包商合作,为全世界大约40个国家和地区客户提供一站式全屋定制解决方案。

他们的海外业务主要是以品牌经销商、工程大宗业务为主,渠道有线上和线下推广。

值得一提的是,索菲亚前不久位于美国、柬埔寨的展厅与体验馆也正式开业,这一举措也标志着索菲亚正在加速对海外的布局。

索菲亚从2019年开始,其海外业务的营收增长并不太明显,从三千万增长到五千万左右,不过今年上半年其营收就达到了两千多万,毛利率为24.15%,同比增长18.22%,如果下半年保持势头,也许营收会突破至六千万也说不准。

志邦在2014年就开始涉足海外,以美国和澳洲为原点市场,开展全球的业务,2023年首次在海外发布“BETTER HOME BETTER LIFE”全球品牌战略。

而今年志邦还考虑到时是否建设海外仓储,志邦不断的通过零售店+工程配套的模式布局海外市场,早已在东南亚市场占据了一席之地。

而2023年志邦加速了对海外市场的布局,其营收达到了1.5亿元,毛利率18.2%。不过2024上半年志邦并未公布海外营收的相关信息。

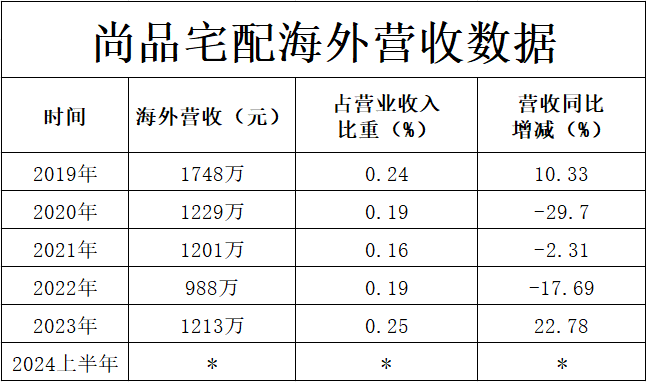

尚品宅配

尚品宅配在去年和今年针对海外市场的布局都做出了一系列的动作,比如去年尚品宅配与缅甸最大的家具公司Sweety Home达成深度合作。

今年则通过Sunpina品牌对海外的布局更进一步,七月份尚品宅配的海外品牌Sunpina首个门店在越南开业,占地八百平方米。

尚品宅配的海外营收比重非常少,甚至在2022年海外营收跌破了千万,不过随着大家对出海的越发重视,国内市场的竞争焦灼,尚品宅配在这两年对海外的布局也加快了脚步,2023年的营收就达到了1213万元,同比增长22.78%。

美国主张的贸易政策对我们并不友好,特别是对主要出口目标为美国的品牌来讲,他提出所有非美国商品征收10%至20%的关税、对中国商品征收60%的关税以及实施互惠关税政策。

面对复杂的国际局势和焦灼的国内市场,在即将到来的2025年,“出海”仍将是摆在各位企业主面前的一个重要选择题。

展会现场定制海外买家观众团,匹配专属观展路线。开展一对一专业商贸配对服务,助力商机拓展。展前展后定期开展出海指导,提升品牌国际竞争力。组织海外经贸考察团,对接商协会、场地方、经销商、中介与金融五大维度,实地了解国际商机。

不要再等待

和中国建博会(上海)一起出海

共赴海外新征程!